지아이텍 청약 개요

1. 청약일 : 10월 12일 ~ 10월 13일

2. 환불일 : 10월 15일

3. 상장 예정일 : 10월 21일 예정

4. 주관사 : 미래에셋증권

5. 확정공모가 : 14,000원 (1주당 증거금 50% : 7,000원)

6. 최소 청약 가능 수량 : 10주 (증거금 : 70,000원)

7. 의무보유 확약 비율 : 25.29% (신청 수량 기준)

8. 기관 수요 예측 경쟁률 : 2,068 대 1

9. 공모 관련 증권사 수수료 관련

· 미래에셋증권 : 2,000원

지아이텍에 대한 기업정보 및 수요예측 결과를 정리해볼게요.

정리해보면서 지아이텍 IPO를 진행할지 여부는 마지막에 알려드리도록 하겠습니다.

지아이텍 기업정보

주식회사 지아이텍은 22차 전지 제조공정에 적용되는 SLOT DIE와 디스플레이 제조공정에 적용되는 SLIT NOZZLE의 제조 및 가공과 해당 제품에 대한 REPAIR 서비스를 주 영업으로 하고 있습니다.

SLOT DIE란

2차전지 제조공정 중 전극 공정인 코팅공정에 양극활 물질, 음극활 물질의 코팅용 SLOT DIE를 공급하고 있습니다. 세계 각국의 친환경 정책에 따른 전기자동차 보급 확대로 22차 전지 수요가 급성장에 있으며, 이에 따른 국내 배터리 생산기업의 폭발적인 국내외 공장 증설과 신규 투자가 진행되고 있습니다. 이에 양극활 및 음극활 물질을 균일하게 도포하는 코팅용 SLOT DIE의 수요도 증가하고 있습니다.

SLIT NOZZLE란

디스플레이 산업 공정 중 T/F 증착 및 식각 공정 내 PR 코팅 공정에 사용되는 SLIT NOZZLE을 공급하고 있습니다. 디스플레이 산업은 기존LCD를 넘어 OLED 및 QNED 등 다양한 종류의 디스플레이가 생산되고 있으며 당사는 각 디스플레이 종류의 공정 변화에 대응하며 제품 공급망을 확대하고 있습니다.

<출처 : 지아이텍 투자설명서 참조>

지아이텍 매출액 현황

매출 현황을 보니 2차 전지 제조공정에 적용되는 SLOT DIE가 매출액 비중이 높습니다.

점점 회사 매출액이 SLOT DIE 매출에 편중되어 있으며, SLIT NOZZLE 관련 매출액은 점점 떨어지고 있다는 게 아쉬운 부분인데요.

지아이텍 매출액 현황 (판매비와 관리비 세부내역)

주식회사 지아이텍은 2 차 전지용 SLOT DIE 등의 제조 및 판매사업과 유지보수성 매출인 REPAIR 사업을 영위 중에 있습니다.

이는 전기차 시장이 확대됨에 따라 2차 전지 배터리 수요 증가에 기인한 것으로, 국내 2차 전지 배터리 제조업체의 CAPEX 증설에 따른 매출액 증가 영향이라고 합니다. 이러한 긍정적인 산업 환경에 따라 당사의 성장은 지속될 전망이며, 영업활동의 급격한 악화로 인한 위험은 제한적인 것으로 판단됩니다.

<출처 : DART 지아이텍/투자설명서>

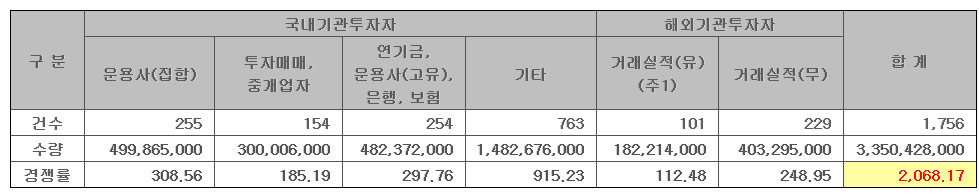

국내. 해외 기관 수요 예측

국내. 해외 기관 경쟁률은 2,068.17 대 1입니다.

수요 예측 결과가 너무 좋네요. 개인적으로 이 부분이 가장 마음에 듭니다.

국내·해외 기관 수요 예측 - 신청 가격

수요예측도 좋은데, 대부분 밴드 상단 가격을 제시했습니다.

밴드 상단 초과가 대다수이고 밴드 하단에는 1건의 수요예측만 있네요.

이 부분도 아주 마음에 듭니다.

국내·해외 의무보유 확약

기관 투자자의 의무보유확약은 건수로 약 24.3%. 신청 수량으로는 약 25.29%입니다.

이 정도면 의무 보유 확약 부분도 괜찮다고 판단되네요.

유통 가능한 주식

상장 직후 유통가능 주식수는 30.87%이며,

유통가능 금액이 340억 원으로 보이기에 큰 부담은 없어 보입니다.

별도로 기존 주주 물량이 없다는 것으로 보아 기업에 대한 믿음이 있다고 느껴집니다.

지아이텍 확정 공모가액

저는 주린이라서 비례를 할 만큼 자금은 없습니다. 항상 균등 청약에 관심이 있지요.

확정금액이 14,000원 이기에 증거금은 72,000원 있으면 참여할 수 있습니다.

(지아이텍 : 14,000 * 5주 + 수수료 2,000원)

청약 대상자 배정내역

이 부분이 가장 아쉽네요.

일반 청약자에 해당하는 공모주 수량이 810,000주..ㅠㅠ

이걸 균등 / 비례 배정으로 각각 나누면 405,000주 되겠습니다.

제가 만약 균등배정으로 신청하게 되면 1 or 2주가 예상되겠네요.

나의 선택은?

저는 균등배정으로 청약신청 예정입니다.

하지만 균등만 참여하시는 분들은 꼭 고려해야 하는 사실이 있어요.

균등만 참여하시는 분들은 +2,000원 수수료까지 고려하셔야 해요.

공모가 14,000원 기준 1~2주로

수수료 가격인 2,000원 이상의 수익을 넘겨야 하니

이 부분 꼭 신경 쓰시길 바랍니다.

본 포스팅은 개인적인 공부와 정보 전달을 위한 것이며, 투자를 권유하는 글이 아닙니다.

투자에 대한 책임은 전적으로 본인에게 있다는 점을 명심하시고 투자에 신중하시기 바랍니다.

감사합니다.

'공모주 청약' 카테고리의 다른 글

| 피코그램 공모주(IPO) 수요예측 주관사 상장정보 공모가 (3) | 2021.10.24 |

|---|---|

| [10월 공모주]카카오페이 공모주(IPO) 청약/수요예측/주관사/상장정보 (3) | 2021.10.23 |

| [9월 공모주]케이카 공모주(IPO) 청약/수요예측/주관사/상장정보 (0) | 2021.09.29 |

| [9월 공모주]아스플로 공모주(IPO) 청약/수요예측/주관사/상장정보 (0) | 2021.09.25 |

| [9월 공모주]원준 공모주(IPO) 청약/수요예측/주관사/상장정보 (0) | 2021.09.23 |

댓글